加拿大公司税务简介

(毅至国际原创文章,版权所有。如发现抄袭等侵权行为,将投诉到Google等搜索引擎将侵权链接及网站从搜索结果中删除并追究相关法律责任。以下非税务法律建议,如需相关建议,请咨询专业人士。最近更新:2026年1月)

相信很多人听过富兰克林的一句名言,世上唯有死亡和税收不可避免(… but in this world nothing can be said to be certain, except death and taxes — Benjamin Franklin)。不管在加拿大还是其它国家,创业经商都绕不开的一个问题就是税务。然而整个加拿大税法Income Tax Act有260多个条款,英法双语版本有3000多页,完全熟悉税法估计对大多数人都是一个艰巨的挑战。本期毅 至国际博客将针对此问题,简要介绍加拿大公司税务相关知识。虽然不能让各位读者对加拿大公司报税全面掌握,但至少会有大致了解,希望对大家的创业经商有所帮助。本文大约3500字,预计阅读时间10分钟。如果时间有限,也可以直接翻到页面底部了解重点。

加拿大公司不管是联邦或各省注册(联邦和省公司的区别可以参考Eaze International相关说明)在成立时都会获得加拿大联邦税务局(Canada Revenue Agency, CRA)分配的一个9位数商业号码(Business Number),该号码经常被称为税号,但严格来说这只是代表公司的商业号码,下面列出的四个号码才是真正的税号(Tax Account)。

在实际经营中,公司税务一般可分为四种:所得税Income Tax, 销售税Goods and Services Tax (GST,类似增值税), 关税Tariff(有时也称作进出口号码Import/Export Number),还有工资税Payroll Deduction,对应四种代号RC, RT, RM, RP。假设公司的商业号码为123456789,对应的四个税号分别为:123456789RC0001, 123456789RT0001, 123456789RM0001和123456789RP0001。当然如果公司较大,同一种税可能会有多个税号代表不同的业务或地区。比如123456789RT0001代表销售商品收取的GST,123456789RT0002代表提供服务收取的GST或者123456789RP0001代表安省员工的工资税号,123456789RP0002代表BC省员工。

创办公司时经常会有一个问题,要不要申请税号?答案其实很简单:Income Tax所得税号为每个公司必需,其它三种税号可根据公司经营情况决定是否申请(如果在毅至国际办理公司注册业务,我们会免费帮助申请除进出口号外的各个税号)。这里需要说明一点,本文中公司指的是有限公司,和个人是分别独立的法律实体,因此公司所得税与个人所得税应该分别申报。而个人独资(Sole Proprietorship)和合伙企业(Partnership)并非独立法律实体,一般所得税与个人其它收入合并报税(以上几种经营方式的区别也可以参考Eaze International相关说明)。如果公司注册了销售税、关税、工资税其它几个税号,那么也需要就每种税单独申报。个人独资和合伙企业情况类似,也可以注册另外三种税号,然后每种单独申报。

下面我们就加拿大公司这四种税简要介绍一下各自的税率及申报要求:

- 所得税(Income Tax):

加拿大公司所得税包含联邦及省两部分,税率根据公司注册地所在省份而定。因此在这一点上,联邦公司与省公司没有区别。比如一家注册地在安省的联邦公司与安省公司的所得税率相同,具体税率可以参考左图。

关于公司所得税率有几点详细说明:

- 公司所得主要分为经营所得利润(Active Income)和投资所得利润(Investment Income),投资所得税率大幅高于经营所得。

- 如果公司为加拿大人控股私人公司(Canadian-controlled private corporation, CCPC),年度经营利润所得在50万加币(萨省Saskatchewan为60万)以下可以享有第一栏的优惠税率。如果为外国人控股,则一般不管收入多少都采用第二栏的通用税率,相比之下大致高15%左右。

加拿大税法规定繁杂,以上只是介绍公司利润所得税率基本情况,其它包括资本所得(Capital Gains)和分红(Dividends)以及一些省份的特殊规定因篇幅所限不能逐一介绍,如有具体问题建议咨询专业会计师。

公司所得税的申报时间为公司财务年度(tax year)结束后6个月内。有两点需要注意:1、按规定,公司不论盈利或亏损都需要按时报税。不同的是如果盈利没有及时申报及纳税会有罚款及欠税利息,当然如果亏损则不存在这一问题。2、如果没有自行调整,公司财务年度结束时间一般为公司成立日期上一月底。假设公司是2021年12月12日成立,默认财务年度结束时间为11月30日。因此第一次公司所得税申报时间为2022年11月30日6个月内,即2023年5月31日前。为方便计算, 也有很多公司将财务年度结束时间调整为每年12月31日。

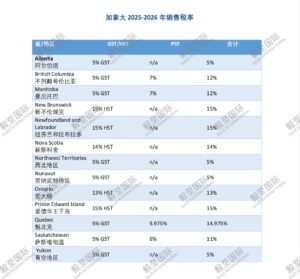

- 销售税(GST/HST): 与所得税一样,销售税也分为联邦及省两部分,但有的省如安省会合并在一起称为Harmonized Sales Tax (HST),有的省如BC省则分为联邦税GST和省税Provincial Sales Tax (PST),详细的销售税率可以参见下图。

目前加拿大税务局CRA的规定是4个连续季度或单个季度营业额在3万加币以上的公司或个人必须注册GST/HST销售税号(是否需要注册GST/HST详细说明可以点此官方链接查看),营业额在3万以下的则可以选择自愿注册,但一旦注册后则必须向顾客收取,并定时申报。如果年营业额在150万加币以下,CRA规定至少每年申报一次,申报截止时间为财务年度结束 后3个月内;150万-600万至少每季度申报一次,600万以上则至少每个月,截止时间为季度或月度结束后1个月内,均比所得税的6个月申报时间短。需要提醒的是,如果注册了销售税应注意及时申报。CRA对销售税管理较严,如果没有及时申报,特别是欠缴销售税,罚款较高。

很多创业者可能想了解销售税的计算方式,其实这个比较简单,基本上就是按照多还少补原则。假设安大略省的A公司今年销售额100万加币,按照安省13%的HST税率,应该向顾客收取13万的HST。与此同时A公司在原材料采购等各方面也需向别的公司支付HST,如果A公司今年付出的HST为10万加币,则需要在申报后将多收取的3万交给CRA。如果A公司付出的为15万加币,则可以申报后向CRA申请退税2万。当然具体的GST/HST申报涉及到众多细则,有兴趣的读者可以参考CRA这个官方链接或者咨询专业会计师。

- 关税(Tariff): 比起上面的所得税和销售税,关税相对比较简单。如果公司不从事进出口业务,一般无需注册关税税号(也称进出口号码)。如果有进出口业务,只需在清关时填报该号码,并按货物发票价值和相应税率申报缴纳关税即可,详细的关税目录可以参考毅 至国际另一篇博客文章。进口时一般也需同时缴纳5%的GST,并定期按上面的方法结算申报。自2024年4月26日起,CRA不再受理关税号也就是Import/Export Number进出口号的申请 ,需要向海关CBSA单独申请。

- 工资税(Payroll Deduction): 如果公司聘请员工,并且按照税务局规定代扣代缴员工收入税、CPP养老保险及EI失业保险,则需注册该税号。工资税的计算及缴纳较为繁琐,因此有些初创企业在员工不多的时候采用合同工形式,即员工作为contractor,自行负责收入税、CPP及EI。至于公司股东,一般的原则是如果没有从公司领取收入,则个人报税不受影响。如果股东领取收入,包括工资或分红,则需要计入个人收入按照相应规定报税。CRA提供在线工具帮助计算收入税、CPP及EI,有兴趣的读者可以点击此链接了解计算方法。工资税的申报缴纳时间根据工资发放方式如双周、每月等而定,一般不能超过一个月。以较为常见的每月方式为例,工资税的申报缴纳截止时间为下一个月的15号。

以上我们大致介绍了加拿大公司涉及到的几种税务,正如前面所说加拿大税法繁杂,本文仅能帮助大家对加拿大公司税务有个初步了解,具体问题建议咨询专业会计师处理。如果在毅至国 际办理公司注册业务,我们有合作的专业会计师会帮助申请以上税号及提供相关税务咨询、规划、申报服务。最后我们再次总结一下几种加拿大公司税号的要点作为本文结尾:

- 所得税号:每个公司都必需注册,目前税率为23-31%(具体视所在省而定)。年收入50万加币以下的加拿大人控股公司CCPC享有15%左右的优惠,税率为9%-13%,申报时间为公司财务年度结束后6个月内。

- 销售税号:营业额超过3万必须注册,并向顾客收取,税率根据公司所在省而定,具体在5%-15%之间。根据每年营业额多少,申报时间为每月、每季度或每年。

- 关税号:公司有进出口业务时需要,按进口货物价值及相应关税税率在清关时申报缴纳。

- 工资税号:公司正式聘请员工并按税务局规定代扣代缴员工收入税、CPP养老保险及EI失业保险时需要注册,申报缴纳时间一般不超过工资发放后一个月。

很全面,不过销售税号的部分好像有错,应该是季度营业额超过3万才需要注册把

谢谢评论,严格来讲加拿大税务局的规定是四个连续季度(four consecutive calendar quarters)营业额超过3万就要注册GST/HST,为了方便描述我们写成年,原文已经修改以更准确体现CRA原意。